HOME>報酬について

報酬について

報酬について

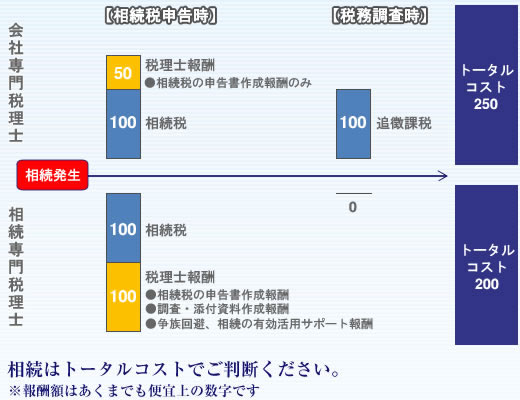

<会社メイン税理士のデメリット>

相続税の申告について、相続に不慣れな会社メインの税理士が関与した場合、税理士報酬は安いかもしれません。

相続税の申告について、相続に不慣れな会社メインの税理士が関与した場合、税理士報酬は安いかもしれません。しかし、数年後の税務調査で追徴税額を支払うことになり、

その相続に関するトータルのコストが割高になる可能性が

あります。

相続税の申告が必要な方は100人中4人で、そのうち1/3

の確率で税務調査を受けています。

さらに、税務調査を受けた場合、9割近くの方が申告漏れを指摘されているという統計があります。

相続税は税務調査を極力回避するような申告が求められるのですが、会社メインの税理士ではそのノウハウが蓄積されていません。

また、会社メインの税理士ですと、遺産分割やその後の二次相続までの対策、不動産の有効活用等で適切なサポートを受けることができず、将来的に相続人の間で不毛な争いを引き起こす可能性もあるのです。

相続はトータルコストで判断

①相続税の支払い

①相続税の支払い②税理士に対する報酬

③争族の防止と相続の有効活用

①②の金銭的な支出だけでなく、③の将来的な親族間のトラブル回避と相続を逆にチャンスへと有効活用することに対するコストも考慮するべきです。

数十万円という目先の税理士報酬の安さで税理士に依頼し、将来的に数百万、数千万円の追徴税額を負担し、さらには金銭にかえることのできない親族間の争い を招くような事態は避けなければなりません。

相続の報酬はケースバイケースです。相続の数だけ事情が違うからです。

例えば、同じ10億円の遺産総額でも、一つの預金口座に10億円あるのと、1億円の土地が10ヶ所にあるのとでは相続手続きの負担が全く変わってきます。 後者の方が手続きの負担が格段に重いのです。

そのような理由から相続を得意とする税理士は、多くの会社メインの税理士が掲げているように報酬を単純に遺産総額の○%と確定することができないのです。

ただ、目安としては遺産総額の1%程度となることが多いようですので参考になるのではないでしょうか。

いずれにせよ、ご相談をお受けした後、作業内容に基づくお見積りをさせていただきます。

その後、ご契約まで至らなければ報酬は発生しません。

報酬概要

| 基本報酬 | |

| 細目 | 報酬額 |

| 遺産総額3千万円未満 | 15万円 |

| 遺産総額3千万円以上1億円未満 | 0.5% |

| 遺産総額1億円以上 | 1% |

| ※遺産総額とはプラスの財産を時価評価した際の金額の合計 ※借入金等の債務、葬式費用を差し引く前の金額 ※生命保険金や退職金等の非課税部分も含めた金額 ※土地に対する小規模宅地等の特例、配偶者の税額軽減等の各種特例を適用する前の金額 |

|

| 加算報酬 | |

| 細目 | 報酬額 |

|

土地 1筆又は1利用区分毎に

※広大地等評価が複雑な場合は

別途加算することがあります。 |

10万円 |

|

非上場株式

※1社毎、土地又を保有している場合は

土地の加算が加わります。 |

15万円 |

| 上記の料金表には、以下の内容は含まれておりません。 ※戸籍関係書類の取得(別途料金で取得代行は可能) ※金融機関の残高証明等の取得(別途料金で取得代行は可能) ※準確定申告(3万円~) ※土地等が遠方(概ね東京より100km以上)にある場合の現地調査の旅費 ※土地の評価について不動産鑑定評価が必要な場合の鑑定報酬 ※登記を行う場合の登録免許税、司法書士報酬 ※物納、延納、納税猶予の手続き(別途お見積もりいたします) ※税務調査の立会 ※消費税及び地方消費税 |

|

| 相続税簡易試算表 | |

| 資産総額 | 報酬額 |

| 1億円未満 | 10万円 |

| 3億円未満 | 20万円 |

| 5億円未満 | 30万円 |

| ※相続税の申告に準じ、難易度に応じて加減算することがあります。 | |

| 相続対策提案・事業承継プラン作成 | |

| 基本報酬 | 5万円 |

| 時間報酬 | 1万円~ |

| ※提案の際に、相続税の試算が必要な場合は試算の料金が加算されます。 | |